Investir dans la société de demain

Stratégie multithématique durable

À quoi ressemblera notre société en 2050? Sans entrer dans la rédaction d’un roman d’anticipation, on peut observer que de multiples tendances vont façonner les prochaines décennies, que ce soit au niveau économique, politique ou social. Nouvelles façons de consommer, de produire ou de prendre soin de nous, on peut déjà observer de profondes transformations dans les modèles économiques des entreprises.

L’avenir de notre société sera durable et digital

Il est toujours facile d’identifier les principales disruptions a posteriori: «tout le monde pouvait évidemment prévoir que le téléphone portable allait s’imposer et transformer les interactions de chacun d’entre nous.» Mais a priori, rien n’est aussi simple: en 1986, le consultant McKinsey avait largement sous-estimé le potentiel de croissance du marché des téléphones portables en prévoyant un marché mondial de 900’000 unités en 2000; la réalité était plus proche est 110 millions!

Ce qui est donc intéressant pour l’investisseur, c’est d’avoir un coup d’avance et de pouvoir identifier les thèmes séculaires qui définiront la société de demain. Nous en avons identifié sept qui peuvent être regroupées sous l’acronyme SOCIETY:

- Security: cybersécurité, sécurité physique et financière des individus

- O2 & Ecology: énergies renouvelables, efficience énergétique, véhicules électriques et eau

- Cloud & Digitalisation: e-commerce, big data, paiements numériques et réseaux intelligents

- Industry 5.0: robotique, automatisation, intelligence artificielle, cloud, conception et ingénierie assistées par ordinateur

- Elder & Wellbeing: santé humaine et animale, alimentation saine, loisirs, vieillissement de la population, technologie médicale

- Tech Med: diagnostics médicaux, biotechnologie et nanomatériaux

- Young Gen: jeux, musique et réseaux sociaux

Relevons qu’il y a plusieurs catalyseurs expliquant qu’une innovation est massivement adoptée «du jour au lendemain»: changement générationnel (apparition des réseaux sociaux), modification réglementaire (bilan CO2 scope 3 – émission de gaz à effet de serre lors de l’utilisation ou la fin de vie d’un produit) ou progrès technologique (robotisation).

Il est également important de tirer les leçons du passé et/ou d’autres marchés. Par exemple, le e-sport n’a percé que récemment en Europe et aux États-Unis, mais nous pouvons apprendre beaucoup du marché sud-coréen, où il a vu le jour il y a déjà de nombreuses années.

Leaders d’aujourd’hui ou gagnants de demain

En se fondant sur les sept thèmes séculaires, on peut identifier des sous-thèmes plus porteurs (véhicules électriques, cybersécurité…). Mais comment sélectionner les entreprises innovantes et disruptives qui vont le plus bénéficier de la transition vers la société de demain?

Pourquoi Netflix a révolutionné les médias traditionnels alors que Blockbuster a disparu? Pourquoi le yaourt grec s’est imposé auprès des jeunes aux États-Unis, alors qu’un géant de l’agroalimentaire comme Danone n’a pas réussi à s’y imposer? On observe généralement que les innovations majeures proviennent de recherches et développements effectués au sein de l’univers des petites entreprises (mid-cap) et sont plus rarement les produits de grandes entreprises déjà bien établies.

Pour identifier les gagnants de demain, il est essentiel d’étudier l’ensemble de la chaîne de valeur d’un sous-thème spécifique pour cartographier clairement les relations entre tous les intervenants (clients et fournisseurs) au niveau mondial. Il faut également en comprendre les enjeux, en se basant sur les barrières à l’entrée, le degré d’innovation dans la technologie, les risques ESG, etc. Ce type d’analyse permet ainsi de trouver les bénéficiaires principaux de l’adoption généralisée d’un sous-thème.

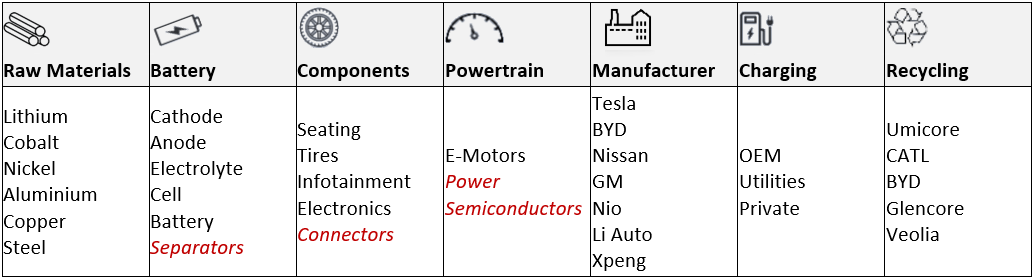

Considérons l’exemple des voitures électriques (sous-thème de O2 & Ecology). Sa chaine de valeur est constituée de: matières premières, batteries, équipementiers, groupe de propulsion, fabriquant, équipement de recharge et recyclage.

Illustration 1: Chaîne de valeur des véhicules électriques / Source DECALIA SA

L’analyse de la chaine de valeur indique que les maillons les plus intéressants sont: power semiconductors, connectors et separators, tandis que la plupart des autres parties ne présentent que peu d’intérêt pour des raisons fondamentales et/ou ESG.

Les power semiconductors sont des composants essentiels des voitures électriques (dans le moteur ou derrière le volant, par exemple) et bénéficient de catalyseurs forts:

- Un besoin qui est multiplié par quatre ou cinq lorsque les fabricants passent d’un moteur à combustion au 100% électrique;

- Les fabricants ont peu d’intérêt à changer de fournisseur, car ces composants ne représentent qu’un faible pourcentage du coût global d’une voiture;

- Ils bénéficient de contrats de longue durée (généralement la durée de vie du modèle);

- Ils sont peu concurrencés par les producteurs de pays émergents, pour des raisons de fiabilité (qui est prêt à prendre des risques de sécurité pour économiser quelques dollars par voiture?).

La dernière étape de l’analyse (bottom-up) consiste à comparer les différentes sociétés sur la base de critères fondamentaux (capacité à innover, à fabriquer et à vendre des puces SiC de dernière génération, etc.) Il est donc essentiel de comprendre comment une entreprise gagne de l’argent, quelle est sa position concurrentielle et quelles sont ses perspectives de gagner des parts de marché dans les prochaines années.

Analyse ESG comme gestion des risques

L’analyse ESG de chaque investissement est un des outils les plus puissants pour identifier les risques et les opportunités et ainsi optimiser les rendements à long terme, ajustés au risque. Ainsi, il est essentiel d’intégrer tous les critères de durabilité au processus d’analyse de la chaine de valeur. D’ailleurs la réglementation va également dans ce sens en exigeant désormais davantage de transparence dans les pratiques durables, et recherche des informations qui vont au-delà du rapport financier d’une entreprise (émissions de CO2 Scope3, droits des travailleurs, etc.).

Il est donc indispensable de considérer l’analyse ESG à la fois sous l’angle risque/opportunité (impact) en se fondant sur des critères quantitatifs et qualitatifs.

De nos jours, la plupart des entreprises ont des notations ESG et il est plus aisé de faire des screenings quantitatifs. Mais il faut les coupler à des analyses ESG qualitatives détaillées pour «classer» les entreprises par rapport à leurs concurrents et en identifier les meilleures:

- On adapte les critères selon le type de société pour éviter l’optique «one-size-fits-all» de la classification sectorielle GICS1 couramment utilisée par la recherche ESG. Par exemple, dans la catégorie IT les critères utilisés ne seront pas les mêmes si on analyse une société de software ou une compagnie de hardware;

- On évite le negative disclosure bias des mid-caps, c’est-à-dire que les petites entreprises obtiennent généralement des scores ESG plus faibles de la part de MSCI ou Sustainalytics en raison de leurs ressources inférieures en matière de publications d’informations;

- On se focalise sur quelques indicateurs-clés au lieu d’une liste intersectorielle de centaines d’indicateurs (dont beaucoup ne sont pas pertinents);

- On peut renforcer l’importance de l’impact positif et/ou des opportunités E&S dans la notation finale.

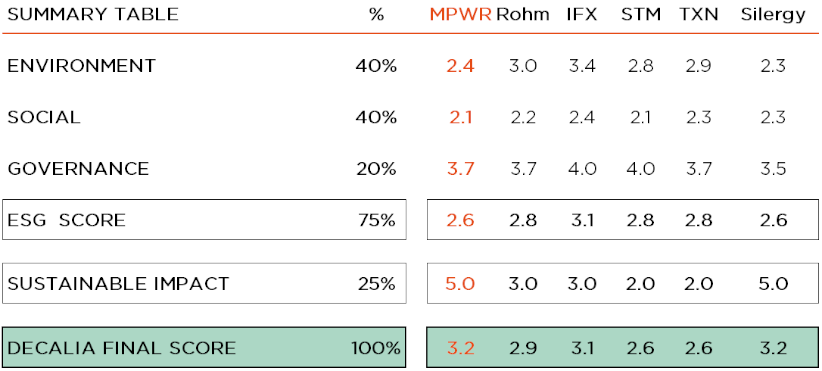

En reprenant notre exemple des fabricants de semi-conducteurs destinés aux voitures électriques, on peut voir dans le tableau ci-dessous que des entreprises comme Infineon, Monolithic Power et Rohm sont comparées les unes aux autres. Les considérations de type E se verront attribuer un poids plus important, compte tenu de la nature de leur activité. L’impact joue également un rôle crucial dans la notation finale, et donc la sélection.

Illustration 2: ESG Scorecard - Power Semiconductors / Source: DECALIA SA

L’entreprise néerlandaise DSM est un autre parfait exemple de société dont le savoir-faire et les produits ont un impact sur l’ensemble de la chaîne de valeur.

DSM est spécialisée dans les techniques de fermentation, ce qui lui permet de remplacer les ingrédients synthétiques de notre alimentation par des produits naturels, ou de remplacer l’huile de poisson traditionnellement issue du broyage de l’anchois par un équivalent fermenté à base d’algues. Avec la fermentation à partir d’algues, DSM est l’une des rares entreprises à contribuer à la réalisation de l’Objectif de Développement Durable 14 (ODD14 - conservation et exploitation durable des ressources aquatiques).

La fermentation est également un excellent moyen de réduire les émissions de CO2 tout au long de la chaîne de valeur, ce qui est de plus en plus intéressant pour les entreprises d’agro-alimentaire comme Nestlé: plus de 80 % de leurs émissions de CO2 se situent en amont de la chaîne de valeur (émissions de CO2 Scope3).

Une autre application des ferments est la production de probiotiques pour remplacer les antibiotiques utilisés dans l’élevage ou la production à grande échelle de

bioplastiques et de biopesticides.

Diversification et approche «barbell»

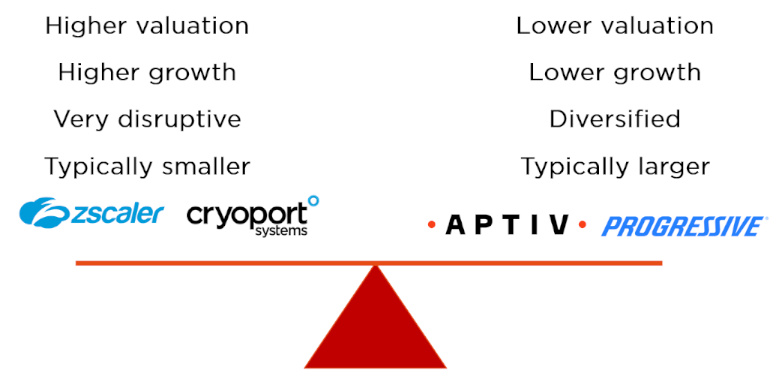

Malgré leurs nombreux avantages, les entreprises innovantes et disruptives ne sont pas toujours rentables, ont souvent des valorisations élevées et présentent donc un degré de risque (trop) important.

Pour construire un portefeuille robuste et équilibré, nous utilisons une approche dite «barbell» qui pondère le poids des entreprises par rapport à leur profil de risque. L’objectif de cette approche est d’obtenir une valorisation moyenne du portefeuille qui reste proche de celle de l’indice de référence (MSCI World), mais avec des entreprises qui présentent en moyenne des caractéristiques plus intéressantes (croissance plus élevée, rentabilité plus haute, ROE plus important, effet de levier plus faible, etc.)

Source: DECALIA SA

Ainsi, d’un côté nous cherchons à investir dans des entreprises à forte croissance, très innovantes et fortement disruptives qui sont généralement plus chères, et de l’autre côté nous achetons des entreprises plus grandes, plus diversifiées, souvent à plus faible croissance, qui sont généralement meilleur marché. Il est souvent possible d’investir des deux côtés, au sein d’un même sous-thème: par exemple Monolithic Power aurait un poids plus faible dans le portefeuille alors qu’APTIV aurait un poids plus élevé dans le portefeuille, en raison de son profil plus défensif.

Investir dans la SOCIETY de demain

En conclusion, nous pensons qu’investir à travers les grands thèmes séculaires SOCIETY qui définiront notre société future (Security, O2 & Ecology, Cloud & Digitalisation, Industry 5.0, Elder & Well-being, Tech Med et Young Gen) est une approche très intéressante pour les investisseurs cherchant à bénéficier des profondes mutations de la société de demain.

Bien qu’il existe un grand nombre d’entreprises innovantes, il faut trouver le délicat équilibre entre opportunité et risque. Selon nous, l’analyse de la chaine de valeur, l’intégration des critères ESG et une construction de portefeuille «barbell», permet d’identifier les meilleurs candidats bénéficiant de fondamentaux solides. Ceux-ci seront capables de générer une croissance durable pour s’imposer comme des leaders de demain.