„Low Risk“ - Anomalie ... gibt es die noch?

Die vor über vierzig Jahren entdeckte „Low Risk“ - Anomalie wurde durch unzählige akademische Studien bestätigt und rückt jetzt mit den sogenannten „Smart Beta“ - Strategien wieder in den Fokus. Einige Anleger stellen sich daher die Frage, ob diese Marktanomalie nicht Vergangenheit ist.

Wir liefern Ihnen ein paar Anhaltspunkte.

1. Effizient... oder nicht

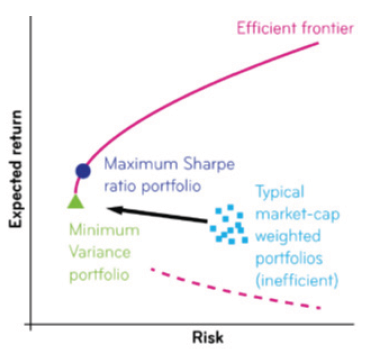

Dass ein kapitalgewichteter Börsenindex nicht an der Effizienzgrenze1 liegen kann, ist leicht zu belegen. Ebenso klar ist, dass nur ein einziges Portfolio das niedrigste absolute Risiko aufweisen kann: das sogenannte „Minimum Varianz“ - Portfolio. Interessanterweise wirft es oft mehr Performance ab als kapitalgewichte Börsenindizes.

Quelle: Stoxx

Mit anderen Worten: Trotz eines geringeren Risikos erzielt ein „Minimum Varianz“ -Portfolio in der Regel eine höhere Rendite. Es ist somit effizienter als der Index. Gemäss der MTP2 (CAPM, 1964) muss ein Portfolio, das ein höheres Risiko aufweist, eine höhere Renditeerwartung bieten. Die Vergangenheit hat an vielen Börsenplätzen gezeigt, dass dies nicht der Fall ist. Daher spricht man auch von Anomalie.

2. Die Gründe sind bekannt

Heute ist die grosse Mehrheit der aktiven Verwaltung gebenchmarkt, das heisst, sie wird an einem Börsenindex gemessen. Um seine Rolle zu rechtfertigen, muss ein Verwalter eine Performance generieren, die seine Gebühren übertrifft. Eine relativ einfache Möglichkeit, dieses Ziel zu erreichen, ist die Übergewichtung von Titeln mit einem im Indexvergleich höheren Beta3. Auf Marktebene aggregiert bewirkt dieses Verhalten eine anormale Nachfrage nach hochvolatilen Wertpapieren, die sich so verteuern und exzessive Bewertungen erreichen, bei denen die kleinste Enttäuschung mit einer scharfen Korrektur bestraft wird.

Die Verhaltensökonomie „Behavioral Finance“ befasst sich seit 30 Jahren mit diesen Phänomenen. Zu den wichtigsten Verzerrungen gehören:

a. Die Verlustaversion: Sie erklärt, warum Menschen hohen, aber sehr unwahrscheinlichen Gewinnmöglichkeiten mehr Gewicht einräumen als einem geringen, fast sicheren Verlust. Diese Präferenz erklärt die Teilnahme an Lotterien, aber auch, warum Anleger die Erfolgswahrscheinlichkeit der Börsendarlings (derzeit die FAANG4, wobei wir den Dotcom-Wahn in den Jahren 1999–2000 sowie die „Nifty-Fifty“ der 1970er-Jahre nicht vergessen sollten) zu optimistisch einschätzen.

b. Die Selbstüberschätzung: Sie erklärt, warum diese Trends so lange anhalten. Die Anleger übernehmen einen Diskurs, der sich zu einem breiten Konsens entwickelt, und sind überzeugt, dass ihnen die Zukunft recht gibt. Diese kognitive Verzerrung ist bei professionellen Anlegern ebenso verbreitet wie bei den meisten „Fachleuten“ anderer Berufe.

c. Die Repräsentativitätsheuristik: Sie erklärt, warum Menschen Wahrscheinlichkeiten so schlecht einschätzen können und warum sie sich bei ihrer Beurteilung so leicht davon beeinflussen lassen, wie die Möglichkeiten präsentiert werden. Anleger können der Versuchung von Risikoanlagen oft nicht widerstehen, weil sie hoffen, einen „grossen Coup“ zu landen und blenden dabei aus, dass die Wahrscheinlichkeit klar dagegenspricht. Schlimmer noch: Sie nehmen vergangene Erfolge als Beweis, dass ihre Entscheide funktionieren und vergessen die Misserfolge (sowie die damit verbundenen Verluste).

3. Warum lässt diese Anomalie keine Arbitragemöglichkeit zu?

Arbitrage ist möglich, aber nur marginal. Auch wenn die volatilen Papiere langfristig hinter dem Markt zurückbleiben, können die Outperformance-Phasen lange anhalten und Leerverkauf-Strategien zu einem riskanten Geschäft machen. Darüber hinaus kann nicht ausgeschlossen werden, dass sich unter diesen hochvolatilen Titeln nicht auch einige befinden, die sich zu Branchenführern entwickeln (Apple zum Beispiel wäre in den 1990er-Jahren beinahe von der Bildfläche verschwunden und hält heute ein Viertel der Börsenkapitalisierung... in Cash und in liquiden Titeln, d.h., das Unternehmen kann theoretisch nicht mehr Konkurs gehen). Deshalb warten die Arbitrageure (vor allem Hedge-Funds-Manager), bis diese Firmen in grossen Schwierigkeiten stecken, bevor sie angreifen. Die Aktien von Tesla, das vermutlich so stark polarisiert wie kein anderes Unternehmen im Nasdaq, sind ein gutes Beispiel für hochvolatile Titel mit unsicherer Zukunft.

Allgemein betrachtet können auch Gründe in Zusammenhang mit der Mikrostruktur des Finanzmarktes5 erklären, warum die Anleger die Anomalie nicht voll nutzen und daher auch nicht zum Verschwinden bringen können.

Sofern die genannten Ursachen nicht alle auf einen Schlag verschwinden, was kaum realistisch ist, solange die Finanzgeschäfte von Menschen betrieben werden, gibt es also keinen triftigen Grund zur Annahme, dass die „Low Risk“ - Anomalie der Vergangenheit angehört. Viele Studien kommen sogar zum Schluss, dass es sich um die stärkste Anomalie an den Börsenmärkten handelt und sie noch lange andauern wird.

4. Eine Frage des Zyklus

Wie alle anderen „Smart Beta“ - Faktoren kennt auch die „Low Risk“-Anomalie ihre günstigen und weniger günstigen Phasen. In Wirklichkeit ist das Universum der niedrigvolatilen Wertpapiere oder der Wertpapiere mit geringer Korrelation zum Rest des Marktes alles andere als homogen. Die Sektoren Gesundheit, Verbrauchsgüter und Versorger, die als „defensiv“ bezeichnet werden, weil sie weniger konjunkturabhängig sind, sind in den „Low Risk“ - Portfolios in der Regel in der Mehrheit. In Phasen starken Gewinnwachstums (wie 2017 in den USA) werden sich diese Sektoren und auch der „Low Risk“-Faktor unterdurchschnittlich entwickeln. Dasselbe gilt für Marktregimes, die technologische Sektoren begünstigen, wie das 1999–2000 und 2017 der Fall war.

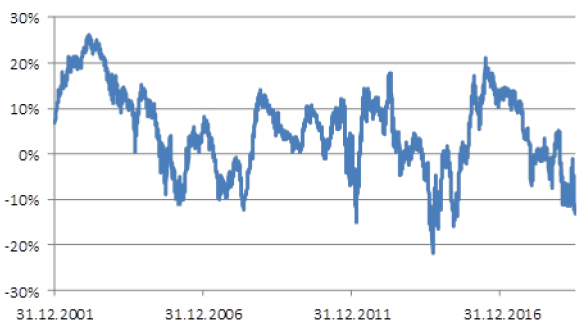

Obschon Zyklusumkehrungen schwer vorhersehbar sind, müssen Anleger wissen, in welcher Phase des „Low Risk“ - Zyklus sie sich befinden. Betrachtet man die Performanceunterschiede zwischen dem MSCI World Low Volatility Index und dem MSCI World Index, berechnet über ein rollierendes Fenster von drei Jahren, zeigt sich, dass sich seit 1998 bereits zwei Phasen mit starker Outperformance (>+20%; die beiden Bärenmärkte von 2001 bis 2003 und von 2008 bis 2009) sowie eine bedeutende Underperformance-Phase (–20%) ereignet haben.

Underperformance-Phasen, wie wir sie in der ersten Jahreshälfte 2019 erlebt haben, stellen historisch gesehen gute Einstiegssignale dar.

Quelle: Key Investment Services AG

Fazit

Anleger zahlen in der Regel zu viel für hochvolatile Wertpapiere, was die zukünftige Performance mechanisch reduziert (und somit ein im Marktvergleich negatives Alpha6 generiert). Im Gegensatz dazu erzeugt ein Portfolio mit niedrigvolatilen Wertpapieren, oder besser noch ein optimiertes „Minimum Varianz“ - Portfolio, langfristig ein positives Alpha.

„Low Risk“ - Wertpapiere sind überdies meist von besserer Qualität7 und werfen überdurchschnittlich hohe Dividenden ab. Der Verbundeffekt der Reinvestition dieser Dividenden trägt ebenfalls massgeblich zur langfristigen Outperformance bei.

Dennoch sind die Anleger – auch mit dem Aufkommen der „Smart Beta“ - Strategien, bei denen der „Low Risk“ - Faktor eine der Hauptkomponenten bildet – noch weit davon entfernt, diese Art von Strategie in ihre Portfolios aufzunehmen. In einer Studie aus dem Jahr 20188 hat Invesco nachgewiesen, dass diese Strategien nur für einen winzigen Bruchteil des weltweiten Anlagevermögens genutzt werden, die Art, sie umzusetzen aber sehr unterschiedlich sein kann.

Aktienanlagen mittels „Low Risk“ - Ansatz überstehen über einen langen Zeitraum (>10 Jahre) nicht nur Abwärtsphasen besser, sie sorgen auch für eine bessere Performance der traditionellen kapitalisierungsgewichteten Indizes. Die „Low Risk“ - Anomalie ist zusammen mit der Diversifizierung sicherlich der einzige „Free Lunch“.

-

Die Effizienzgrenze entspricht den kontinuierlich effizientesten Portfolios (höchste Rendite bei einem bestimmten Risiko) in einem Anlageuniversum. Das Risiko wird von der Volatilität bestimmt (Standardabweichung der Renditen). ↩︎

-

Modern Portfolio Theory. ↩︎

-

Mass für das Risiko einer Aktie zum Risiko des Indexes. Das Beta des Indexes ist definitionsgemäss 1. Ein Papier mit einem Beta von 1.2 tendiert dazu, die Indexbewegungen (sowohl nach oben als auch nach unten) um 20% zu verstärken. ↩︎

-

Facebook, Apple, Amazon, Netflix, Google (genannt das neue Alphabet). ↩︎

-

Hautsächlich Einschränkungen in Zusammenhang mit der Nutzung des Hebeleffekts und der Leerverkäufe, von der die überwiegende Mehrheit der Anleger (Hedge Funds ausgenommen) betroffen ist. ↩︎

-

Alpha = Risikoadjustierte Performance (gegenüber einem Marktindex). ↩︎

-

In der Regel reife, gut kapitalisierte Unternehmen, die ihre Umsätze und Gewinne transparent ausweisen. ↩︎

-

„Low Volatility investing: Standing out from the crowd“. ↩︎