PRISMA ESG Private Equity Co-Invest 1

Das Nonplusultra von Private Equity?

- Investition an der Seite institutioneller Anleger:

Mit einem Private Equity Co-Investment können Anleger an der Seite eines oder mehrerer Mehrheitsinvestoren (Institutionelle oder PE-Fonds) eine Minderheitsbeteiligung an einem Unternehmen übernehmen. - Langfristig höhere Renditen

Private Equity hat die Vergleichsindexe der Aktienmärkte in der Vergangenheit übertroffen. - Krisenresistenter.

Private-Equity-Investitionen sind nicht vollständig mit den Aktienmärkten korreliert. Die Illiquidität der Anlageklasse trägt dazu bei, die Volatilität in Krisenzeiten zu glätten. - Teilhabe an der Realwirtschaft.

Mit Investitionen an der Seite professioneller Anleger werden nicht börsenkotierte Unternehmen auf internationaler Ebene unterstützt. - Exklusiver Zugang.

Co-Investitionen werden nur Anlegern angeboten, die bereits in einer Beziehung zum Mehrheitsinvestor stehen. - Weniger Gebühren.

Co-Investoren profitieren generell von geringeren Gebühren als traditionelle Private-Equity-Investoren.

Private Equity: breitere Anlagemöglichkeiten

Private Märkte bieten ein deutlich breiteres Anlageuniversum und langfristige Wachstumschancen. In Bezug auf Investitionen machen öffentliche Unternehmen nur einen Bruchteil eines deutlich umfangreicheren Universums aus. Derzeit sind lediglich 2600 öffentliche Unternehmen mit einem Jahresumsatz von mehr als 100 Millionen Dollar kotiert, gegenüber 17’000 Privatunternehmen derselben Grösse (Quelle: Hamilton Lane). Anlagen in Privatmärkte verschaffen Zugang zu Branchen und Unternehmen, die auf den öffentlichen Märkten untervertreten sind.

Private Equity (ausserbörsliches Beteiligungskapital) macht mit rund 75% den grössten Teil der Unternehmen auf den privaten Märkten aus und wächst auch am schnellsten (+9.1% pro Jahr).

Wachstum der aktiven Private-Equity-Unternehmen 2015–2020

| 2015-20 CAGR, % | |

|---|---|

| Private markets overall | 8.0 |

| Private equity | 9.1 |

| Real Estate | 4.3 |

| Private debt | 6.8 |

| Infrastructure | 6.8 |

Quelle: HFRI, Prequin, McKinsey analysis

Heute sind rund 5’000 Milliarden US-Dollar in Private-Equity-Geschäfte investiert. 2025 werden es Schätzungen zufolge 9’000 Milliarden sein.

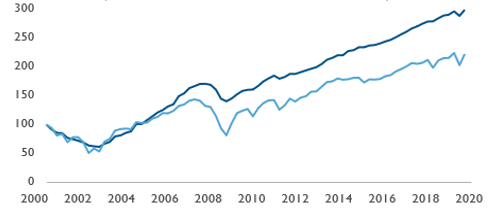

Dieses Wachstum kommt nicht von ungefähr. Langfristig bietet Private Equity gegenüber den Benchmarks der öffentlichen Aktienmärkte einen unbestreitbaren Mehrwert. In den letzten 20 Jahren übertraf Private Equity den MSCI World Total Return Index um 3.5%.

Private Equity vs. MSCI World TR. Outperformance: +3.5% pro Jahr (in den letzten 20 Jahren)

Quelle: Hamilton Lane

Zudem korreliere Private-Equity-Investitionen nicht vollumfänglich mit den öffentlichen Märkten korreliert.

Während der MSCI World Index im Jahr 2020 zeitweise rund 20% verlor, erwies sich die durchschnittliche Quartalsperformance von Private Equity mit maximal –5% als wesentlich robuster. Die Illiquidität der Anlageklasse glättet die Volatilität in Krisenzeiten.

Die Bedeutung von Co-Investitionen in Private-Equity-Programmen nimmt zu

Das Interesse an Co-Investitionen hat in den letzten Jahren zugenommen, da sie in Private-Equity-Portfolios zusätzliche Diversifikationsmöglichkeiten bietet und die Performance verbessern. Anfang 2020 planten fast 60% der Anleger (sog. „Limited Partners“ oder LPs), in Co-Investitionen zu investieren, gegenüber lediglich 24% im Jahr 2012 (Quelle: Preqin Special Report: LP Appetite for Private Equity Co-Investments).

Gemäss einer Schätzung von Cambridge Associates macht das in Co-Investitionen angelegte Kapital 20% des gesamten Private-Equity-Marktes aus. Private Equity Co-Investments werden in diversifizierten Portfolios zunehmend häufiger, da immer mehr Anleger Interesse an den geringeren Kosten (gegenüber klassischen Private-Equity-Fonds) und dem Outperformance-Potenzial bekunden.

Private Equity Co-Investments in Kürze

Private-Equity-Investitionen erfolgen in der Regel entweder über einen Fonds oder direkt in ein Privatunternehmen. Co-Investitionen bieten Anlegern die Möglichkeit, an der Seite professioneller Private-Equity-Fondsverwalter („General Partners“ oder GPs) direkt in Unternehmen zu investieren. Die GPs haben vorgängig die Due-Diligence-Prüfung durchgeführt, wickeln das Geschäft ab und verwalten die Beteiligung am Privatunternehmen bis zum „Exit“ (Ausstieg aus dem Unternehmen). In der Regel sind es die GPs, die ihren Anleger-Kunden (LPs) Co-Investitionen anbieten.

Vorteile von Private Equity Co-Investments

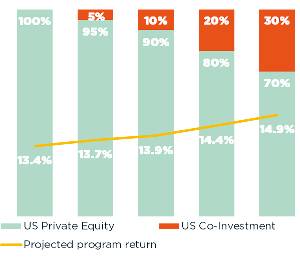

Wie Forschungen gezeigt haben, kann die Allokation eines Teils des Private-Equity-Portfolios in Co-Investitionen die Rendite eines Private-Equity-Programms verbessern, da sorgfältig ausgewählte Co-Investitionen die zugrundeliegenden Fonds übertreffen können. Eine Studie von Cambridge Associates hat zudem nachgewiesen, dass Co-Investitionen in Private-Equity-Portfolios die Gesamtrendite markant erhöhen: Ein Anteil von 30% an Co-Investitionen im Portfolio kann die Performance um 1.5% verbessern.

Rendite des Private-Equity-Portfolios mit Co-Investitionen

Schnellere Kapitalbereitstellung: Bei einem Private-Equity-Fonds, der aus verschiedenen über mehrere Jahre im Portfolio gehaltenen Unternehmen besteht, kann die Kapitalbereitstellung fünf Jahre dauern. Bei Co-Investitionen wird hingegen das gesamte Kapital auf einmal investiert. Durch die entsprechend durchschnittlich kürzere Laufzeit des Private-Equity-Portfolios wird das Kapital schneller rückerstattet und kann in neue Anlagemöglichkeiten investiert werden.

Weniger Gebühren: Die TER („Total Expense Ratio“) von Co-Investitionen ist in der Regel tiefer als jene traditioneller Private-Equity-Fonds. Das liegt zu einen daran, dass die GPs ihren LPs meist Co-Investment-Möglichkeiten zu reduzierten Gebühren oder sogar gebührenfrei anbieten, da letztere bereits Gebühren für den Fonds bezahlen, in dem sie investiert sind. Zum anderen werden allfällige Gebühren nur auf dem tatsächlich investierten Kapital erhoben (und nicht auf den gesamten Betrag), da dieses in einem Mal angelegt wird. Dadurch reduziert sich der für Private-Equity-Fonds typische J-Kurven-Effekt, der durch die anfänglich erhobenen Gebühren auf dem investierten Kapital entsteht. So können die Kosten des gesamten Private-Equity-Portfolios geglättet werden.

Die Herausforderungen von Co-Investitionen

Trotz der vielen Vorteile stellen Co-Investitionen die meisten Anleger vor nicht zu unterschätzende Herausforderungen. Die wichtigsten sind:

Origination: Kernaspekt eines erfolgreichen Co-Investitionsprogramms ist die Generierung von Anlagemöglichkeiten. Dabei ist jedoch Folgendes zu beachten:

Anlagemöglichkeiten. Dabei ist jedoch Folgendes zu beachten:

- Co-Investitionen werden Anlegern angeboten, die mit dem Verwalter des Private-Equity-Fonds bereits in einer Kundenbeziehung stehen. Solche Privilegien sind meist LPs vorbehalten, die grosse Beträge in diese Fonds investiert haben. Für einen GP ist eine Co-Investition ein Werbemittel, mit dem er seinen besten Kunden die Möglichkeit bietet, ihre durchschnittlichen Gebühren zu senken. Das tut er aber nur, weil er selbst indirekt dafür vergütet wird. Bei den grössten GPs werden die meisten Anleger wohl kaum Anrecht auf diese Privilegien haben.

- Um die adverse Selektion zu umgehen (Risiko, dass die GPs nur Geschäfte mit geringerer Rendite kostenlos anbieten), sollte man aus möglichst vielen Geschäften auswählen können. Allerdings haben selbst die institutionellsten Anleger nur eine begrenzte Anzahl von Beziehungen zu GPs, was einerseits an den erforderlichen Mindestbeträgen und andererseits am Aufwand für die Betreuung dieser Manager liegt.

- Art der Geschäfte: Co-Investment-Geschäfte, die den LPs angeboten werden, können ein Konzentrationsrisiko im Fondsportfolio darstellen. Daher sind Co-Investitionen häufig mit sehr grossen Rücknahmen verbunden. Letztere sind jedoch tendenziell am teuersten (aufgrund des verstärkten Wettbewerbs).

- Geografie: Obwohl viele Anleger versuchen, ihr Vermögen international anzulegen, besteht oft ein natürliches Bias zugunsten des lokalen Marktes. Ein weitreichendes globales Beziehungsnetz mit GPs auszubauen gestaltet sich schwierig. Dennoch ist ein weltweites Engagement für die Diversifizierung unbestreitbar von Vorteil.

Fristen und Kompetenzen

- Bei Co-Investitionen müssen sich die Anleger meist innert weniger Wochen entscheiden. Zu dem Zeitpunkt, in dem eine Co-Investition vorgeschlagen wird, hat das Fondsteams bereits mehrere Monate damit verbracht, die Due Diligence zu prüfen, die Bedingungen auszuhandeln und die Transaktionsunterlagen zu verfassen. Damit der GP die Verpflichtungen gegenüber dem Unternehmen erfüllen kann, müssen die Geschäfte so schnell wie möglich abgewickelt werden. Für die meisten LPs ist es nicht ganz einfach, so kurzfristig eine Entscheidung zu treffen.

- Auch wenn die GPs das Geschäft organisieren und leiten und ihren LPs ein vollständiges Due-Diligence-Dossier zur Verfügung stellen, verlangen Co-Investitionen von den Anlegern, dass sie selbst über die Titelselektion in ihrem eigenen Portfolio entscheiden. Eine solche Auswahl ist nicht zu unterschätzen und erfordert fundiertes Wissen, das nicht bei allen LPs vorhanden ist. Daher haben sogar sehr grosse Pensionsfonds oft eigene Teams für Private-Equity-Investitionen.

Fazit: Mit einem gut verwalteten und an der Seite hochwertiger GPs investierten Co-Investment-Portfolio lässt sich das Private-Equity-Portfolio gut diversifizieren und möglicherweise auch die Rendite des globalen Portfolios verbessern.

Aus diesem Grund flaut das Interesse an Co-Investitionen im Rahmen von Private-Equity-Portfolios auch nicht ab.

Dabei gilt aber zu beachten, dass nur wenige Anleger auch tatsächlich die Kapazitäten haben, ein erfolgreiches institutionelles Co-Investment-Programm aufzubauen – obwohl viele es versuchen oder vorgeben, es zu versuchen. Die meisten haben nur beschränkte Beziehungen zu GPs und es fehlt ihnen an den nötigen internen Kompetenzen, die geeignete Investitionen auszuwählen.